纳思达营收高涨缘何利润很低 居高不下的负债怎么破局

自从纳思达(002180.SZ)2016年花了100多亿元收购美国利盟后,就一度被众多媒体冠上“高商誉”的帽子。对此,纳思达投资者关系专员韩畅对《投资者网》说:“美国利盟公司发展一直很好,收购时我们也没有任何对赌协议,所以不会有商誉减值的风险。”

从股价来看,纳思达的股价从2018年5月28日最高点的35.4元跌至2019年1月23日的收盘价23.68元,跌幅达33.11%,上证指数同期跌幅19.84%。

那么,纳思达的这些问题的背后究竟意味着什么?

问题一:高营收为何产生低净利润

纳思达是一家以集成电路芯片研发、设计、生产销售为核心的高科技公司,主要运用在打印机领域;前身是珠海艾派克科技股份有限公司,2014年借壳珠海万利达电器股份有限公司上市。

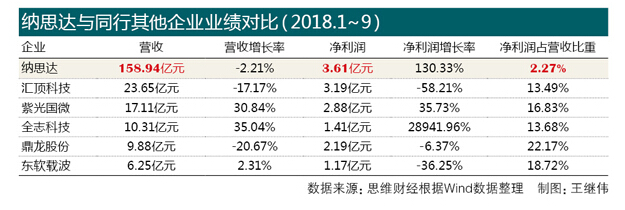

上市以来,纳思达的业绩一路飙升,2014年〜2017年,营收分别为4.80亿元、20.49亿元、58.05亿元、213.24亿元,均是几百倍的增长率。净利润分别为2.09亿元、2.95亿元、-2.72亿元、14.51亿元。2018年前三季度,公司的营收和净利润分别为158.94亿元、3.61亿元,遥遥领先于同做芯片业务的其他企业。梳理数据,《投资者网》发现,虽然纳思达的营收高出其他企业好几倍,但净利润却只是别人的一倍,这不禁让人质疑纳思达到底是以芯片为未来的核心竞争力,还是以打印机业务作为竞争主业?对此,纳思达投资者关系专员对投资者网说:“我们在这一领域没有对标企业,如果一定要找对标企业,应该都在国外。”

问题二:高毛利率背后的低净利率

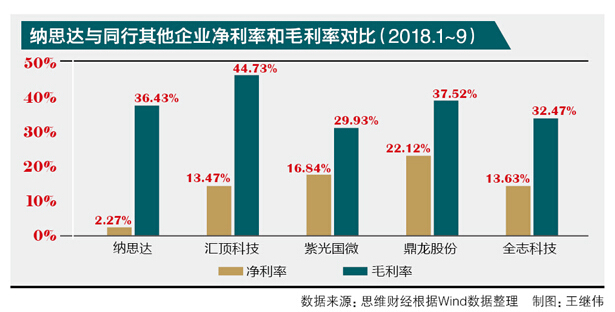

同时,在纳思达业绩逐年大幅增长的背后,其净利率和毛利率却相差悬殊,据该公司财报显示, 2014年公司净利率以43.68%达到近五年的最高点,其余时间均处于低位。2015年至2017年,其净利率分别为14.40%、-4.69%、6.81%。另外,2015年〜2017年,公司的毛利率分别为40.31%、35.66%、26.59%。不仅如此,从公司披露的2018年前三季度2.27%的净利率来看,跟同行业相比,也更相差悬殊。

另外,从纳思达的产品结构来看,芯片、软件及服务、耗材、打印业务是公司的四大主营板块,2018年上半年其四大业务的营收分别占公司总营收比重为3.98%、7.58%、14.98%、70.39%。其中,芯片、耗材、打印业务的产品毛利率分别为81.37% 、39.16、40.47%。上文也提到,纳思达对外宣称是一家以集成电路芯片研发、设计、生产销售为核心,以激光和喷墨打印耗材应用微基础,以打印机产业为未来的高科技企业,同时也是打印机加密SoC芯片设计的企业。

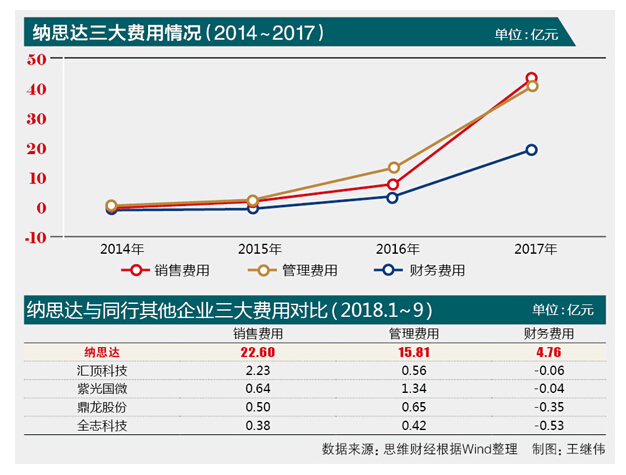

《投资者网》发现,自2015年以来,公司的三大费用均大幅提高,并高于其他做芯片业务的企业。这似乎是纳思达低净利率的原因之一。2018年前三季度,纳思达的销售费用、管理费用、财务费用分别为22.60亿元、15.81亿元、4.76亿元。

问题三:高负债 低偿还力

除此之外,自从纳思达收购了美国利盟公司,其负债率一直居高不下,有着较大的偿债压力。2016年〜2017年,公司的负债率分别为91.55%、79.87%;2018年前三季度负债率为78.77%,负债总额达281.94亿元,流动比率和速动比例分别为0.89、0.67,均低于2和1的正常水平。同时,2018年前三季度,纳思达有357.93亿元的总资产,35.51亿元的货币资金,这样一算,其货币资金占总资产的比重仅为9.92%,低于15%〜25%的正常值,公司的资金链也有一定风险。对此,纳思达投资者关系专员向《投资者网》解释:“美国利盟是我们公司几百倍的体量,所以公司的负债率不可能一下子降下来的,我们预计负债率需要5年时间才能回归正常的水平值。”

根据Wind数据:在纳思达2018年前三季度281.94亿元的负债总额中,主要包括35亿元的短期借款和89亿元的长期借款。目前,公司的经营性现金流净额为10.60亿元,其中,在2018年半年报中,纳思达披露的长期借款中主要有3000万多元的抵押借款和87.74亿元的质押、保证借款,。除长期借款,纳思达还有约23.02亿元的应付债券,债券期限为7年,2020年3月1日到期。

值得注意的是,2019年1月2日,基于融资需求,纳思达控股股东赛纳科技又质押2亿多股,占总股本24%。对于融资的具体需求,纳思达投资者关系员对《投资者网》称:“融资来的钱主要用于公司的日常管理。”

对此,有业内人士认为:“ 2019年对纳思达的压力不是最大的,最大的应该是在2020年,因为纳思达需要偿还债券,但在这期间,一旦公司出现了授信问题,这就是一个无形的雷了。”■

(来源:投资者网)

评论交流